In questo articolo scopriremo come funziona la previdenza pubblica e perché è tanto importante la previdenza complementare, chi può aderivi e quali sono i vantaggi, che vanno oltre l'assegno integrativo.

- A cosa serve la previdenza complementare?

- Come funziona la previdenza obbligatoria in Italia

- La Mia Pensione Futura INPS

- Come funziona la previdenza complementare?

- Chi può aderire alla previdenza complementare?

- TFR e previdenza complementare

- Quali sono i vantaggi della previdenza complementare?

- La previdenza complementare è sicura?

- Anticipazione e riscatto

- Previdenza complementare e ritiro anticipato dal lavoro

Come puoi garantirti una pensione adeguata quando smetterai di lavorare?

È sempre più chiaro ormai che la previdenza obbligatoria, la pensione INPS per intenderci (e quella delle casse professionali), non può essere sufficiente ad avere un reddito adeguato in età avanzata, con le relative necessità di quella fase della vita.

La previdenza complementare è una scelta che ti aiuta a prenderti cura di te nel futuro, della persona anziana che diventerai.

Concentriamoci sul termine "complementare", che sta proprio a significare che si tratta di una previdenza che affianca, integra quella obbligatoria, ma non la sostituisce in alcun modo.

Dunque devi versare sempre i tuoi contributi alla previdenza obbligatoria e puoi integrare il tuo assegno pensionistico aderendo a quella complementare.

Ma prima di andare avanti con il tema della pensione integrativa, vediamo come funziona la previdenza obbligatoria, per scoprire che quella complementare è fondamentale per il tuo futuro.

Sono due le questioni a cui dovresti prestare attenzione:

- le pensioni pubbliche di oggi vengono pagate con i contributi che stai versando tu, dunque il sistema trasferisce il denaro dai lavoratori attuali ai pensionati, è il cosiddetto patto intergenerazionale;

- per chi ha iniziato a lavorare dal 1996 in poi, il calcolo dell'assegno pensionistico avviene sulla base dei contributi versati nel corso della vita lavorativa (sistema contributivo).

Dunque il denaro che versi all'INPS non viene accantonato per la tua pensione ma viene utilizzato per pagare le pensioni di chi si è già ritirato dal lavoro. Inoltre a differenza di quanto avveniva in passato, quando la pensione si calcolava sull'ultima retribuzione dunque all'apice della carriera (sistema retributivo), adesso l'assegno può risultare molto più basso a parità di condizioni. Basti considerare i possibili buchi contributivi dovuti ad un mercato del lavoro più complesso e discontinuo, oltre al fatto che il conteggio si fa sull'intera vita lavorativa anziché sull'ultima fase.

A tutto questo si aggiunge una speranza di vita che cresce, si vive sempre più a lungo e dunque le necessità aumentano.

Vuoi scoprire quando andrai in pensione e quale sarà il tuo assegno?

Non c'è modo migliore per capire quali saranno le tue esigenze future in termini reddituali.

Puoi ottenere questa importante informazione accedendo al servizio "La Mia Pensione Futura INPS", che consente di fare delle simulazioni per capire:

- quando potrai andare in pensione;

- quale sarà l'importo dell'assegno pensionistico.

Ti ricordiamo che queste sono simulazioni basate sulle regole attuali e sulla tua situazione lavorativa e previdenziale, e possono essere utili a farti un'idea e per iniziare a pensare in maniera seria alla previdenza complementare. Un buon punto di partenza, insomma, soprattutto se ti farai aiutare da un consulente previdenziale ad interpretare i risultati.

Dunque la previdenza complementare serve ad ottenere una pensione integrativa rispetto a quella garantita dalla previdenza obbligatoria.

La pensione complementare è una tua scelta dal momento che si è liberi di aderirvi o meno, mentre la previdenza pubblica è obbligatoria per qualsiasi lavoratore.

E ancora, mentre per la previdenza obbligatoria le pensioni di oggi le pagano i lavoratori di oggi con i propri contributi (criterio della ripartizione), la previdenza complementare si basa sulla capitalizzazione individuale.

Ci spieghiamo meglio: se aderisci alla previdenza complementare, il gestore privato che se ne occupa ti apre un conto su cui accumula i tuoi versamenti e i rendimenti che derivano dal capitale investito, scorporando le spese di gestione e le imposte.

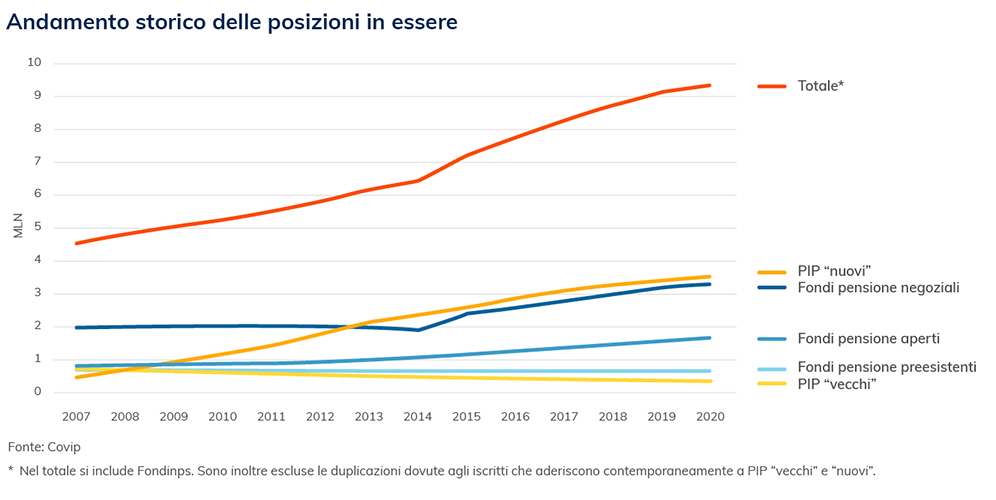

Ci sono quattro forme pensionistiche complementari. Nel dettaglio:

- Fondi pensione negoziali: sono forme pensionistiche complementari nominate nell’ambito della contrattazione collettiva, nazionale o aziendale. A questa tipologia appartengono anche i fondi pensione cosiddetti territoriali, ovvero istituiti in base ad accordi tra rappresentanti dei datori di lavoro e dei lavoratori appartenenti a un specifico territorio. Si tratta sostanzialmente dei fondi pensione ai quali possono aderire solamente i lavoratori dipendenti, che tuttavia possono optare anche per le altre forme di previdenza complementare illustrate nei prossimi punti.

- Fondi pensione aperti: sono forme pensionistiche complementari fondate da banche, imprese di assicurazione, società di gestione del risparmio (SGR) e società di intermediazione mobiliare (SIM). I fondi pensione aperti possono raccogliere adesioni su base sia individuale che collettiva.

- Piani Individuali Pensionistici di tipo assicurativo (PIP): sono forme pensionistiche complementari designate dalle imprese di assicurazione. I PIP possono raccogliere adesioni esclusivamente su base individuale.

- Fondi pensione preesistenti: sono forme pensionistiche complementari così chiamate perché già in essere prima del decreto legislativo 124 del 1993 che ha introdotto per la prima volta una disciplina organica del settore.

L'adesione a queste forme di previdenza sono in crescita costante, con un totale di posizioni aperte pari a quasi 9,6 milioni. Dato aggiornato a settembre 2021 dal bollettino COVIP "La Previdenza Complementare Principali Dati Statistici". COVIP è la commissione di vigilanza sui fondi pensione, che opera a tutela dei risparmiatori.

Qualsiasi sia la tua attività lavorativa, ma anche se non lavori affatto, hai diritto di aderire alla previdenza complementare. Nessuno è escluso, nemmeno i minori. Nel dettaglio possono iscriversi:

- lavoratori dipendenti privati;

- lavoratori dipendenti pubblici;

- lavoratori autonomi (artigiani e commercianti);

- liberi professionisti;

- lavoratori con contratti atipici (come i collaboratori a progetto);

- soggetti fiscalmente a carico;

- soggetti che non svolgono un’attività lavorativa.

Se nel tuo settore, azienda o territorio esiste un fondo di riferimento (negoziale, aperto o preesistente) è prevista l'adesione collettiva. Puoi farlo presso la tua azienda, la sede del fondo pensione, quella dei sindacati che hanno sottoscritto l'accordo o dei patronati indicati dal fondo.

Tuttavia se non si ha un fondo di riferimento o si preferisce aderire ad altra forma pensionistica, si può aderire ad un fondo aperto o ad un PIP di propria scelta (adesione individuale). In questo caso si può aderire presso le banche, assicurazioni, SIM o SGR che li hanno istituiti.

Se non operi questa scelta, il tuo TFR sarà versato automaticamente al fondo pensione identificato dalla contrattazione collettiva o, se non presente, dalla normativa. Si tratta dell'adesione tacita.

In quanto lavoratore dipendente hai una opportunità in più: se oltre al TFR decidi di versare un ulteriore contributo alla previdenza complementare, decidendo tu l'importo, puoi usufruire del contributo aggiuntivo del tuo datore di lavoro, che dunque va ad incrementare la tua posizione individuale, insomma il denaro che accumuli per la pensione integrativa.

In fase di contribuzione, cioè mentre versi i contributi ogni anno, puoi ottenere una deduzione in dichiarazione dei redditi fino ad un massimo di 5.164,57 euro annui.

In sostanza i contributi che versi vanno a ridurre il reddito su cui si calcola l'IRPEF, dunque pagherai meno tasse.

Facciamo un esempio, per chiarire meglio questo passaggio:

- il tuo reddito 2021 è pari a 25.000 euro;

- nel 2021 hai versato alla previdenza complementare un totale di 2.400 euro.

Senza la deduzione IRPEF, l'importo dell'imposta che andresti a pagare sarebbe pari a 5.950 (23% di 15.000 più 25% di 10.000, come da scaglioni IRPEF).

Se invece sottraiamo al tuo reddito i contributi per la previdenza complementare, le imposte saranno pari a 5.350 (23% di 15.000 più 25% di 7.600), con un risparmio di 600 euro.

Il secondo vantaggio riguarda la tassazione dei rendimenti derivanti dall'investimento dei tuoi contributi. Se in generale i rendimenti diversi dai Titoli di Stato sono tassati al 26%, quelli legati alla previdenza complementare subiscono una tassazione pari al 20%.

L'ultimo vantaggio riguarda la fase in cui riceverai la tua pensione integrativa, fase di prestazione, che verrà tassata con aliquota agevolata del 15% (considera che l'aliquota IRPEF più bassa è pari al 23%). Inoltre l'aliquota del 15% si riduce dello 0,30% all’anno per ogni anno di permanenza nel fondo pensione oltre il quindicesimo, fino ad un’aliquota minima del 9%.

È molto importante che tu sappia che le forme pensionistiche complementari, nella gestione degli investimenti, non possono operare in totale libertà, dal momento che sono tenute al rigoroso rispetto di regole di prudenza, definite per legge.

Questo perché la finalità previdenziale è molto importante, parliamo della tua pensione futura: le regole devono tener conto della finalità previdenziale e non speculativa dell’investimento stesso.

Cosa succede se hai bisogno in anticipo del denaro accantonato con la previdenza complementare?

Esistono due possibilità per te: anticipazione e riscatto.

Si può richiedere un'anticipazione se sei iscritto al fondo da almeno 8 anni, con i seguenti limiti:

- puoi ottenere il 75% della tua posizione per comprare o ristrutturare la prima casa;

- per altre esigenze puoi richiedere fino al 30%.

Non vi sono limiti di permanenza nel fondo per richiedere un'anticipazione del 75% nel caso in cui ti trovassi nella condizione di dover sostenere spese sanitarie dovute a gravi condizioni di salute.

Dunque casa, salute o esigenze di qualunque tipologia.

Se invece le tue necessità sono legate alla situazione occupazionale, lo strumento utile è quello del riscatto della posizione.

Si può ottenere il riscatto totale in questi casi:

- sopraggiunta invalidità permanente;

- inoccupazione per un periodo superiore a 48 mesi;

- dimissioni o licenziamento, nel caso in cui tu cambi settore e dunque non abbia più i requisiti di permanenza nel fondo negoziale.

Si può richiedere il riscatto parziale al 50% nel caso di:

- inoccupazione per un periodo superiore a 12 mesi;

- ricorso da parte del datore di lavoro a mobilità, cassa integrazione guadagni, ordinaria o straordinaria.

Anticipazioni e riscatti rientrano tra i buoni motivi per scegliere la previdenza complementare, che ti tutela attraverso questi strumenti anche da eventi avversi o necessità finanziarie di diverso genere.

Chiudiamo con un'opportunità sempre più importante, visto l'allungamento dell'età pensionabile, quello di poter smettere di lavorare in anticipo attraverso la Rendita Integrativa Temporanea Anticipata (RITA). Si tratta di una prestazione riservata agli iscritti delle forme di previdenza complementare che consente l’erogazione frazionata del montante accumulato sotto forma di rendita, fino al conseguimento dell’età anagrafica per l’accesso alla pensione di vecchiaia.

Per avvalersi della RITA, si devono possedere i seguenti requisiti:

- cessazione dell’attività lavorativa;

- raggiungimento dell’età anagrafica per la pensione di vecchiaia nel regime obbligatorio di appartenenza entro i cinque anni successivi alla richiesta;

- maturazione requisito contributivo complessivo nei regimi obbligatori di appartenenza di 20 anni almeno;

- maturazione di cinque anni di partecipazione ad una o più forme pensionistiche complementari.

In alternativa, la RITA può esserti riconosciuta con i seguenti requisiti:

- inoccupazione, successiva alla cessazione dell’attività lavorativa, per un periodo di tempo superiore a 24 mesi;

- raggiungimento dell’età anagrafica della pensione di vecchiaia nel regime obbligatorio di appartenenza entro i dieci anni successivi;

- maturazione di cinque anni di partecipazione ad una o più forme pensionistiche complementari.